50歳で貯金1000万円は少ない?

と、自分の貯金額が多いか少ないかが気になる人も多いですよね。

本記事では、50歳の貯金額の平均や中央値について独身と既婚者世帯に分けて解説します。

50歳で貯金がない人はどのようなことに取り組んだらいいか、老後資金を貯めるために何をしたらいいかを解説しているので、最後まで読み進めてくださいね。

新卒○年目の貯金額

20代の貯金額のリアル

- 22歳の貯金額の平均や中央値・平均年収

- 23歳の貯金額の平均や中央値・平均年収

- 24歳の貯金額の平均や中央値・平均年収

- 25歳の貯金額の平均や中央値・平均年収

- 26歳の貯金額の平均や中央値・平均年収

- 27歳の貯金額の平均や中央値・平均年収

- 28歳の貯金額の平均や中央値・平均年収

- 29歳の貯金額の平均や中央値・平均年収

30代の貯金額のリアル

- 30歳の貯金額の平均や中央値・平均年収

- 31歳の貯金額の平均や中央値・平均年収

- 32歳の貯金額の平均や中央値・平均年収

- 33歳の貯金額の平均や中央値・平均年収

- 34歳の貯金額の平均や中央値・平均年収

- 35歳の貯金額の平均や中央値・平均年収

- 36歳の貯金額の平均や中央値・平均年収

- 37歳の貯金額の平均や中央値・平均年収

- 38歳の貯金額の平均や中央値・平均年収

- 39歳の貯金額の平均や中央値・平均年収

40代の貯金額のリアル

- 40歳の貯金額の平均や中央値・平均年収

- 41歳の貯金額の平均や中央値・平均年収

- 42歳の貯金額の平均や中央値・平均年収

- 43歳の貯金額の平均や中央値・平均年収

- 44歳の貯金額の平均や中央値・平均年収

- 45歳の貯金額の平均や中央値・平均年収

- 46歳の貯金額の平均や中央値・平均年収

- 47歳の貯金額の平均や中央値・平均年収

- 48歳の貯金額の平均や中央値・平均年収

- 49歳の貯金額の平均や中央値・平均年収

50代の貯金額のリアル

- 50歳の貯金額の平均や中央値・平均年収

- 51歳の貯金額の平均や中央値・平均年収

- 52歳の貯金額の平均や中央値・平均年収

- 53歳の貯金額の平均や中央値・平均年収

- 54歳の貯金額の平均や中央値・平均年収

- 55歳の貯金額の平均や中央値・平均年収

- 56歳の貯金額の平均や中央値・平均年収

- 57歳の貯金額の平均や中央値・平均年収

- 58歳の貯金額の平均や中央値・平均年収

- 59歳の貯金額の平均や中央値・平均年収

50歳の平均貯金額はどれくらい?

50歳は50代に含まれます。

1歳刻みの貯金の平均値や中央値をまとめた国のデータはないので、50代の貯金の平均値や中央値を用いて目安を解説します。

「金融広報中央委員会|家計の金融行動に関する世論調査(令和4年度)」によると50代の金融資産保有額の平均値と中央値は以下の通りです。

| 単身世帯 | 二人以上世帯 | |

|---|---|---|

| 平均 | 1,048万円 | 1,253万円 |

| 中央値 | 53万円 | 350万円 |

50代の金融資産保有額の平均値は1,253万円、中央値は350万円です。

また、貯金額別の割合は以下の通りです。貯金が全くない人が全体の1/4を占めています。

<単身世帯の貯金額>

| 金融資産保有額 | 割合 |

|---|---|

| 非保有 | 39.60% |

| 100万円未満 | 11.50% |

| 100~200万円未満 | 5.50% |

| 200~300万円未満 | 4.40% |

| 300~400万円未満 | 3.00% |

| 400~500万円未満 | 1.90% |

| 500~700万円未満 | 3.00% |

| 700~1000万円未満 | 5.50% |

| 1000~1500万円未満 | 4.60% |

| 1500~2000万円未満 | 4.10% |

| 2000~3000万円未満 | 4.10% |

| 3000万円以上 | 9.60% |

| 無回答 | 3.30% |

<単身世帯の収入別の貯金額>

| 年収 | 対象数 | 平均 | 中央値 |

|---|---|---|---|

| 収入なし | 42 | 69万円 | 0万円 |

| 300万円未満 | 125 | 565万円 | 20万円 |

| 300~500万円未満 | 194 | 692万円 | 130万円 |

| 500~750万円未満 | 310 | 1,070万円 | 410万円 |

| 750~1000万円未満 | 167 | 1,467万円 | 700万円 |

| 1000~1200万円未満 | 80 | 1,998万円 | 1,000万円 |

| 1200万円以上 | 105 | 3,139万円 | 2,000万円 |

<二人以上世帯の貯金額>

| 金融資産保有額 | 割合 |

|---|---|

| 非保有 | 24.40% |

| 100万円未満 | 9.30% |

| 100~200万円未満 | 5.80% |

| 200~300万円未満 | 4.20% |

| 300~400万円未満 | 5.10% |

| 400~500万円未満 | 3.20% |

| 500~700万円未満 | 5.00% |

| 700~1000万円未満 | 5.70% |

| 1000~1500万円未満 | 8.80% |

| 1500~2000万円未満 | 6.00% |

| 2000~3000万円未満 | 7.20% |

| 3000万円以上 | 10.80% |

| 無回答 | 4.60% |

<二人以上世帯の収入別の貯金額>

| 年収 | 対象数 | 平均 | 中央値 |

|---|---|---|---|

| 収入なし | 44 | 493万円 | 0万円 |

| 300万円未満 | 186 | 550万円 | 10万円 |

| 300~500万円未満 | 78 | 783万円 | 92万円 |

| 500~750万円未満 | 40 | 2,665万円 | 1,285万円 |

| 750~1000万円未満 | 10 | 3,670万円 | 3,000万円 |

| 1000~1200万円未満 | 4 | 10,350万円 | 9,050万円 |

| 1200万円以上 | 4 | 3,013万円 | 1,550万円 |

dodaの「20歳~65歳の平均年収は?平均年収ランキング(年齢・年代別の年収情報)【最新版】」によると50歳の平均年収は全体で479万円、男性で607万円、女性で411万円です。

こちらの平均年収と年収による貯金額の平均を合わせると、50歳では貯金額の中央値が独身の男性だと410万円、独身の女性だと130万円、既婚の男性だと1,285万円、既婚の女性だと92万円だとわかります。

また、貯金1000万円の割合は以下の記事で解説しています。

50歳で貯金1000万円は少ない?

50歳の貯金額の中央値は独身の男性だと410万円、独身の女性だと130万円、既婚の男性だと1,285万円、既婚の女性だと92万円です。

そのため、あなたが既婚の男性なら貯金1000万円は中央値よりも少ないと言えるでしょう。

しかし、もしあなたが女性なら平均以上に貯金できていることになります。

50歳の理想の貯金額はいくら?いくらあればいい?

50歳での理想的な貯金額については、個人の収入、支出、将来の目標によって異なります。

ただし、一般的には、50歳の年収の2年分〜3年分程度の貯蓄を目指すことが望ましいとされています。

つまり、50歳の平均年収は532万円なので1,064万円〜1,596万円程度あると望ましいと言えるでしょう。

この目標金額は、将来の不測の事態に備えた緊急時の費用や、将来の大きな出費(住宅購入や子育て費用)のための資金を考慮に入れた金額です。

あなたの生活状況によっては、より多くの貯蓄が必要になる場合もあるので、自分自身の現状と将来の目標をもとに、適切な貯蓄目標を設定することが大切です。

また、50歳でまだ貯蓄が少ない・ゼロ場合でも、今から貯金をすれば、将来のお金を貯めることは十分に可能です。

自分で目標設定するのが難しいと感じるなら、マネプロを利用しましょう。

今なら無料相談で1,500円分のgiftee Boxがもらえます。

50歳で貯金がない・ゼロの場合はどうしたらいい?

50歳で貯金がない場合でも、以下のようなことをすれば貯金額を増やすことができます。

- 収支のバランスを把握する

- 支出を減らす

- 投資を始める

それぞれについて解説します。

1年で100万円貯めたい人は以下の記事もご覧ください。

収支のバランスを把握する

まずは、収入と支出のバランスを把握することが大切です

自分がどの程度収入を得て、どの程度支出をしているかを把握しましょう。

家計簿アプリを利用することで、収支を視覚化することができます。

支出を減らす

支出を見直して、削減できる箇所を見つけることが大切です。

節約の具体的な方法としては以下のようなことが挙げられます。

- キャッシュレス決済を利用する

- 家計簿(アプリ)をつける

- 先取り貯蓄をする

- 外食をやめて自炊をする

- ふるさと納税を活用する

- ガス・電力会社を選び直す

- 省エネ家電に買い替えて電気代を節約する

- 携帯を格安SIMにする

- フリマアプリで不要なものを売る

携帯代や電気代などの固定費が高い場合には、マネー健診で相談してみることもおすすめです。

投資を始める

貯蓄がある程度蓄積されてきたら、投資についても考えてみましょう。

投資初心者なら、インデックス投資がおすすめです。

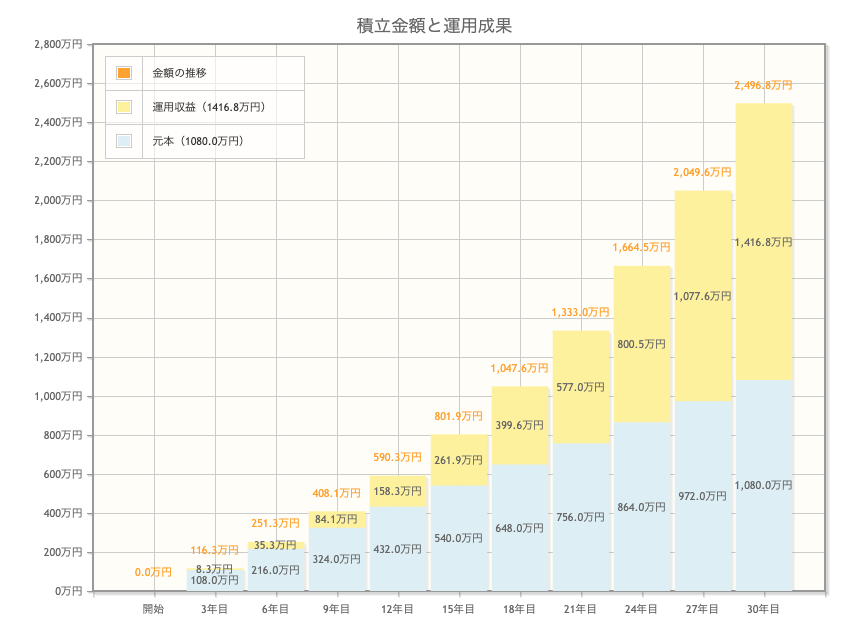

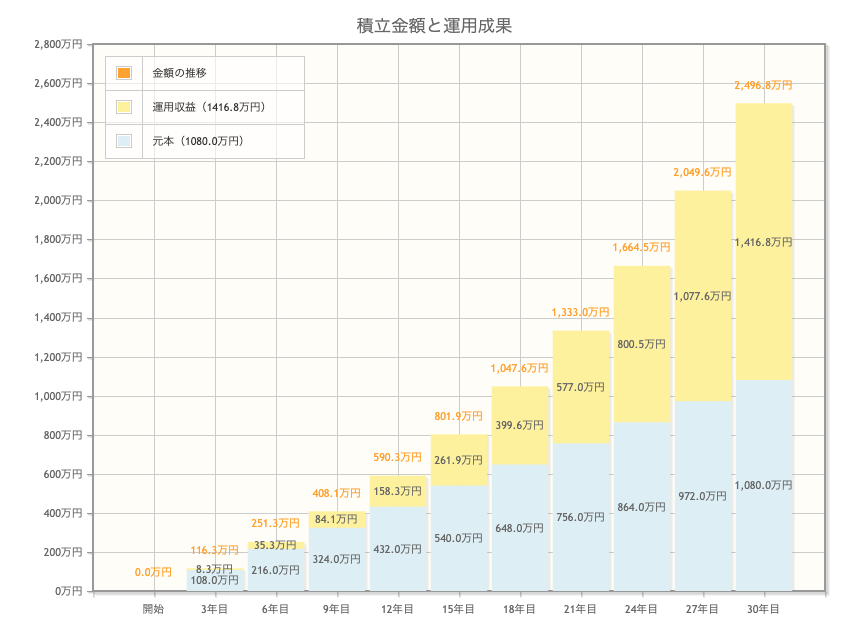

毎月3万円を投資に回して、利回り5%で運用すれば、30年で2,496万円になり、老後資金の蓄えとなります。

毎月3万円を30年間貯金した場合は1,080万円となるので、投資をした方が資産が増えることがわかるかと思います。

50歳であれば、少額投資で低リスク商品に投資したとしても、時間を味方につけて、30年後の資金として十分に役立つことになるでしょう。

低リスク商品とはいえ、価格変動などのリスクは伴いますが、早めに準備を始めることで、リスクを抑えつつ、長期投資の効果を得ることができます。

インデックス投資の毎月の積立額別のシミュレーションは以下の記事から確認できます。

今ならマネックス証券の口座開設をすることで2000円もらえるキャンペーンをやっているので、少しでも投資に興味が持てたら口座開設してみてください。

投資初心者におすすめのインデックス投資については以下で詳しく解説しています。

また、貯金ができない人の特徴やパターン別の対処法は以下で解説しています。

貯金できないパターンは以下の通りです。当てはまるものがあればぜひ読んでみてくださいね。

- 1人暮らし

- 社会人1年目

- 20代

- 30代

- 40代

- 50代

- 共働き

- 生活がギリギリ

- 妊娠中

- 子育て世代

- 4人家族

- 低収入(給料が低い)

- 手取り17万円

- 手取り14万円

- 手取り30万円

- ボーナスがない

- 年収1000万円

- 実家暮らし

- コロナ

- マイホーム購入後

- 住宅ローン

- 親への仕送り

- 学生(大学生)

- オタク

貯金1000万円を超えたら老後資金のためにやるべきこと

貯金1000万円を超えたら以下のようなことを検討しましょう。

- 新たな目標設定

- 投資で資産をさらに増やす

- 趣味や旅行にお金を使う

それぞれについて解説します。

①新たな目標設定

貯金1000万円を達成することが目標だった場合、次に向けて新しい目標を設定することが大切です。

その際、自分で目標設定するよりもFPなどのプロと目標設定をする方が実現可能性が高くなります。

特におすすめなのが「マネプロ」で相談することです。今なら無料相談に申し込むだけで1500円分のgiftee Boxを貰えます。

②投資で資産をさらに増やす

投資信託や株式などの投資を行い、資産をさらに増やすこともおすすめです。

おすすめの投資は以下の3つです。

それぞれについて解説します。

①インデックス投資

FX投資をやめて、より安定した投資をしたいと考えている人には、インデックス投資がおすすめです。

インデックス投資は、個別株の株価変動に比べてリスクが少ないとされており、長期的な投資に適しています。

また、手数料やコストも低く、投資初心者でも利益が出やすい投資です。

毎月3万円を投資に回して、利回り5%で運用すれば、30年で2,496万円になり、老後資金の蓄えとなります。

毎月3万円を30年間貯金した場合は1,080万円となるので、投資をした方が資産が増えることがわかるかと思います。

また、インデックス投資の毎月の積立額別のシミュレーションは以下の記事から確認できます。

②高配当株投資

高配当株投資も、FX取引からのステップダウンとしておすすめの投資手法です。

高配当株は、配当利回りが高い株のことです。

高配当株は、株価の変動によるキャピタルゲインだけでなく、定期的な配当によるインカムゲインも期待できます。

株価が下落した場合でも配当による収入があるため、一定のリターンを得られる可能性があるため人気がある投資手法です。

一定の配当金をもらうために必要な資金は以下の記事で詳しく解説しています。

③不動産クラウドファンディング

不動産クラウドファンディングは、多くの投資家が少額ずつ資金を集め、それを不動産投資に活用する投資手法です。

不動産投資の中では比較的難易度が低く、利回りの予測ができるので人気があります。

以下に不動産クラウドファンディングの比較表を作成したのでチェックしてみてください。

| 不動産 クラウドファンディング | 特徴 | 投資家登録 |

|---|---|---|

| COZUCHI(コズチ) | 配当遅延や元本割れ実績なし | 投資家登録 |

| OwnersBook(オーナーズブック) | 株主優待を使えば優先的に投資できる | 投資家登録 |

| CREAL(クリアル) | 累計調達金額は2年連続1位 | 投資家登録 |

| Rimple(リンプル) | 会員数は10万人を突破!ポイント投資もできる | 投資家登録 |

| ASSECLI(アセクリ) | 創業以来1,000件以上の取引実績がある | 投資家登録 |

| Jointoα(ジョイントアルファ) | 西日本最大級のマンション開発実績 | 投資家登録 |

| 大家どっとこむ | 都心の一等マンションを中心に投資 | 投資家登録 |

| TECROWD(テクラウド) | 国内不動産だけでなく国外の不動産にも投資できる | 投資家登録 |

| victory fund (ビクトリーファンド) | 東京23区に特化 | 投資家登録 |

| ちょこっと不動産 | 劣後出資の割合も30~45%と高 | 投資家登録 |

| BATSUNAGU(バツナグ) | 地方創生、古民家再生のプロジェクト | 投資家登録 |

| ゴコウファンド | ファンド収益に頼らずとも利益が出る仕組み | 投資家登録 |

| プレファン | プレサンスマンションに特化したファンド | 投資家登録 |

| property+(プロパティプラス) | 安心の飯田グループが運営 | 投資家登録 |

| FUNDROP(ファンドロップ) | 居住用賃貸住宅の運用を中心 | 投資家登録 |

| DARWIN funding (ダーウィンファンディング) | 20年以上不動産を 専門に取り扱ってきた実績 | 投資家登録 |

| SOLS(ソルス) | 20年以上不動産業を営むプロの目利き | 投資家登録 |

| みらファン | 手数料無料のSDGs投資 | 投資家登録 |

| 汐留funding | 極めて高いコンプライアンス水準で安心 | 投資家登録 |

| 利回り不動産 | ホテル開発・商業施設の開発実績 | 投資家登録 |

| トモタク | 半年などの短い運用期間 | 投資家登録 |

| 不動産BANK | 年利6.0%超えのファンド | 投資家登録 |

| GOLD CROWD | 再投資可能な不動産クラウドファンディング | 投資家登録 |

| ビギナーズクラウド | 福岡市に投資できる | 投資家登録 |

| ヤマワケエステート | 年利8%〜85%とかなり高水準 | 投資家登録 |

| B-Den | 運用期間3か月〜 | 投資家登録 |

| 不動産 クラウドファンディング | 特徴 |

|---|---|

| COZUCHI | 配当遅延や元本割れ実績なし |

| OwnersBook (オーナーズブック) | 株主優待を使えば 優先的に投資できる |

| CREAL (クリアル) | 累計調達金額は2年連続1位 配当遅延や元本割れ実績なし |

| Rimple (リンプル) | 会員数は10万人を突破 ポイント投資もできる |

| ASSECLI (アセクリ) | 想定利回りは6%程度が多い 創業以来1,000件以上の取引実績 |

| Jointoα (ジョイントアルファ) | 西日本最大級の マンション開発実績 |

| 大家どっとこむ | 都心の一等マンション を中心に投資 |

| TECROWD (テクラウド) | 国内不動産だけでなく 国外の不動産にも投資できる |

| victory fund (ビクトリーファンド) | 東京23区に特化した 不動産クラウドファンディング |

| ちょこっと不動産 | 劣後出資の割合が30~45%と高い 毎月分配がある |

| BATSUNAGU (バツナグ) | 地方創生、古民家再生のプロジェクト |

| ゴコウファンド | 利益が出続ける仕組み |

| プレファン | プレサンスマンションに特化したファンド |

| property+ (プロパティプラス) | 安心の飯田グループが運営 |

| FUNDROP (ファンドロップ) | 居住用賃貸住宅の運用を中心 |

| DARWIN funding (ダーウィンファンディング) | 20年以上不動産を 専門に取り扱ってきた実績 |

| SOLS (ソルス) | 20年以上不動産業を営む プロの目利き |

| みらファン | 手数料無料のSDGs投資 |

| 汐留funding | 極めて高いコンプライアンス水準 |

| 利回り不動産 | ホテル開発・商業施設の開発を してきた不動産のプロが運営 |

| トモタク | 半年などの短い運用期間 |

| 不動産BANK | 年利6.0%超えのファンド |

| GOLD CROWD | 再投資可能な不動産クラウドファンディング |

| ビギナーズクラウド | 福岡市に投資できる |

| ヤマワケエステート | 年利8%〜85%とかなり高水準 |

| B-Den | 運用期間3か月〜 |

また、今なら会員登録するだけでアマギフがもらえるキャンペーンを行っている不動産クラウドファンディングもあります。

リスクはゼロなので、まずは投資家登録してみてはいかがでしょうか。

新規投資家登録でアマギフがもらえる不動産クラウドファンディング・ソーシャルレンディングで投資家登録を行って無料で5000円ゲットしよう!

③趣味や旅行にお金を使う

貯金を使って、趣味や旅行などにお金を使うことも大切です。

楽しい時間を過ごすことで、気持ちがリフレッシュされ、ストレスが解消されます。

もし趣味がないなら、以下のようなことにチャレンジしてみてください。

- 新しいことに挑戦する

- 友達の趣味に挑戦してみる

- 本や雑誌を読んで情報収集する

- オンラインコミュニティに参加する

- 外に出て新しい体験をする

まとめ:50歳で貯金1000万円を超えたら投資にチャレンジしよう!

本記事では50歳で貯金1000万円は少ないかどうかについて解説しました。

今現在貯金がない場合には、インデックス投資で長期投資をすることをおすすめします。

老後のために資産形成を始めたいと言う人はぜひ口座開設をしてみてくださいね。

投資を含めたお金についてプロに相談したい場合にはマネプロがおすすめです。

新卒○年目の貯金額

20代の貯金額のリアル

- 22歳の貯金額の平均や中央値・平均年収

- 23歳の貯金額の平均や中央値・平均年収

- 24歳の貯金額の平均や中央値・平均年収

- 25歳の貯金額の平均や中央値・平均年収

- 26歳の貯金額の平均や中央値・平均年収

- 27歳の貯金額の平均や中央値・平均年収

- 28歳の貯金額の平均や中央値・平均年収

- 29歳の貯金額の平均や中央値・平均年収

30代の貯金額のリアル

- 30歳の貯金額の平均や中央値・平均年収

- 31歳の貯金額の平均や中央値・平均年収

- 32歳の貯金額の平均や中央値・平均年収

- 33歳の貯金額の平均や中央値・平均年収

- 34歳の貯金額の平均や中央値・平均年収

- 35歳の貯金額の平均や中央値・平均年収

- 36歳の貯金額の平均や中央値・平均年収

- 37歳の貯金額の平均や中央値・平均年収

- 38歳の貯金額の平均や中央値・平均年収

- 39歳の貯金額の平均や中央値・平均年収

40代の貯金額のリアル

- 40歳の貯金額の平均や中央値・平均年収

- 41歳の貯金額の平均や中央値・平均年収

- 42歳の貯金額の平均や中央値・平均年収

- 43歳の貯金額の平均や中央値・平均年収

- 44歳の貯金額の平均や中央値・平均年収

- 45歳の貯金額の平均や中央値・平均年収

- 46歳の貯金額の平均や中央値・平均年収

- 47歳の貯金額の平均や中央値・平均年収

- 48歳の貯金額の平均や中央値・平均年収

- 49歳の貯金額の平均や中央値・平均年収

50代の貯金額のリアル

- 50歳の貯金額の平均や中央値・平均年収

- 51歳の貯金額の平均や中央値・平均年収

- 52歳の貯金額の平均や中央値・平均年収

- 53歳の貯金額の平均や中央値・平均年収

- 54歳の貯金額の平均や中央値・平均年収

- 55歳の貯金額の平均や中央値・平均年収

- 56歳の貯金額の平均や中央値・平均年収

- 57歳の貯金額の平均や中央値・平均年収

- 58歳の貯金額の平均や中央値・平均年収

- 59歳の貯金額の平均や中央値・平均年収